Kitabı oku: «Правовой режим банковских операций и сделок», sayfa 2

Контрольные вопросы и задания

1. Раскройте понятия «банковские пассивы» и «банковские активы».

2. Дайте определения пассивным банковским операциям и активным банковским операциям.

3. Назовите источники формирования банковских пассивов.

4. Какие банковские операции относятся к пассивным операциям банков?

5. Какие банковские операции относятся к активным банковским операциям?

6. Какие активы банка относятся к доходным активам? Какие виды активов банка вы еще знаете?

7. Что такое ликвидность банка? Назовите классификацию банковских активов по их степени ликвидности.

Глава 2

Банковский счет

§ 2.1. Понятие и правовая природа банковского счета

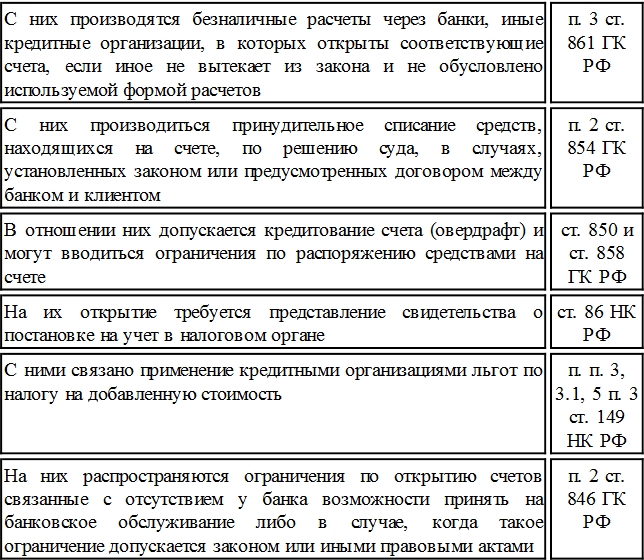

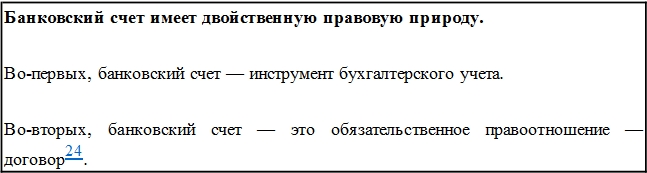

Понятие «банковский счет» характеризуется совокупностью двух признаков22 (п. 2 ст. 11 НК РФ):

– банковский счет открывается и ведется на основании договора между банком (иной небанковской кредитной организацией) и ее клиентом;

– банковский счет предназначен для учета денежных средств и операций с ними.

С 1 июня 2018 года23 банковские счета в кредитных организациях могут открываться для учета драгоценных металлов (золота, серебра, платины и палладия).

Если определять второй признак через понятие «денежные средства» и «драгоценные металлы», которые учитываются на банковском счете, как объекте обязательственных правоотношений, то получается, что на банковском счете отражаются обязательства кредитной организации перед клиентом по перечислению или выдаче определенной денежной суммы, драгоценных металлов или денежной суммы, эквивалентной стоимости драгоценных металлов.

На банковские счета, отвечающие указанным признакам, распространяют свое действие нормы главы 45 «Банковский счет» и главы 46 «Расчеты» Гражданского кодекса РФ.

Банки открывают банковские счета во исполнение договора банковского счета. Банковский счет используется в качестве инструмента бухгалтерского учета прав требования клиента к банку, он не является материальным объектом, а представляет собой бухгалтерский документ (проводку).

Денежные средства и драгоценные металлы не «хранятся» на банковском счете в виде конкретных банкнот и слитков драгоценных металлов, а поступая в распоряжение банка, используются им. Существуя в виде бухгалтерских записей, безналичные деньги и обезличенные драгоценные металлы отражаются в составе имущества юридического лица как право требования к банку. Права требования клиентов банка по банковским счетам в современном денежном обороте выполняют функции денег.

Помимо банковских счетов на балансе банка открываются внутрибанковские счета для учета собственных активов и пассивов банка. Например, к числу внутрибанковских счетов относятся:

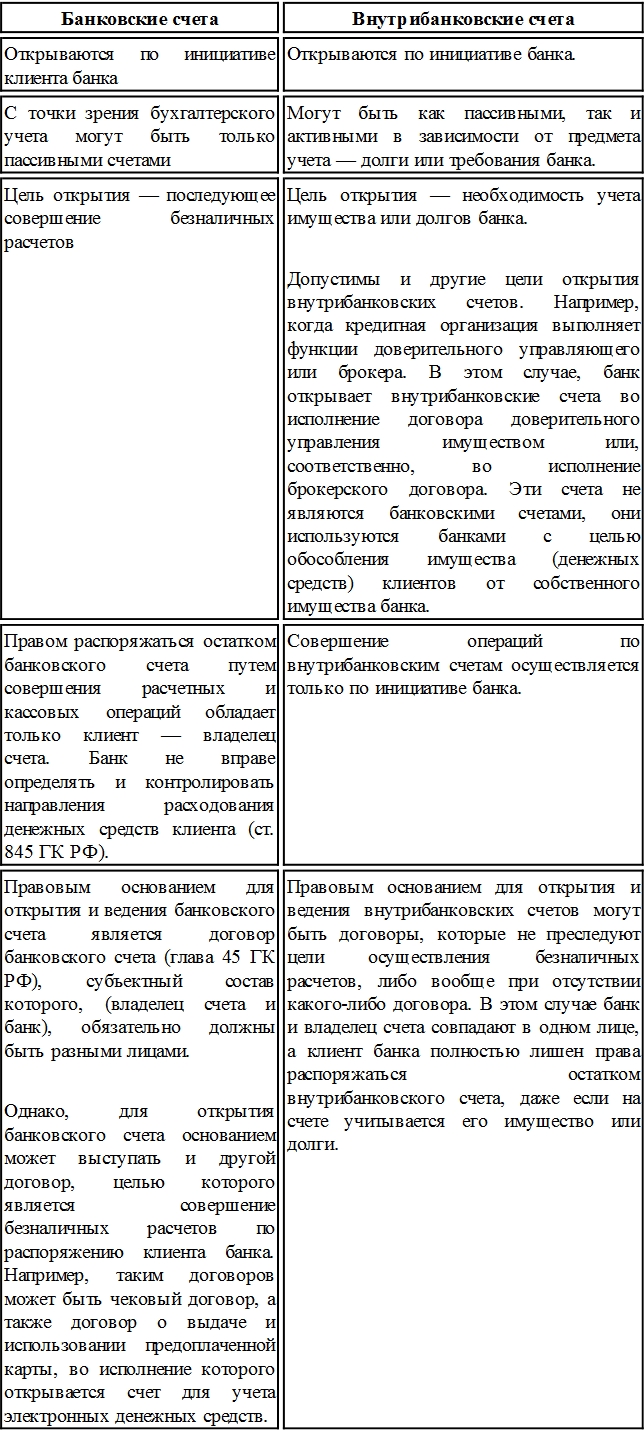

Банковские и внутрибанковские счета имеют ряд серьезных различий24.

Разграничение счетов, открываемых на балансе банков, на банковские и внутрибанковские счета имеет не только теоретическое значение, но и важное прикладное назначение, например, для правильного применения законодательства о банковских счетах и расчетах. В частности, категория «банковский счет» применяется для счетов бухгалтерского учета банков, на которых учитываются денежные средства или драгоценные металлы, и по которым осуществляются банковские расчетные операции на основании распоряжений клиентов. На внутрибанковских счетах отражаются имущество, долги или безналичные деньги и недопустимы банковские расчетные операции, осуществляемые по инициативе клиентов банков. Непонимание разницы между банковскими и внутрибанковскими счетами приводит, например, к тому, что на практике встречаются попытки произвести списание средств со ссудного счета и попытки привлечь к ответственности банк за несообщение налоговому органу об открытии ссудного счета клиенту для учета его задолженности по кредиту, что невозможно ни теоретически, ни практически.

§ 2.2. Классификация банковских счетов

Банковские счета, открытые для учета денежных средств или драгоценных металлов, различаются по их назначению; по валюте учета; по субъектному составу их владельцев; по субъектному составу владельцев средств, учитываемых на счете; по кругу осуществляемых операций и другим признакам.

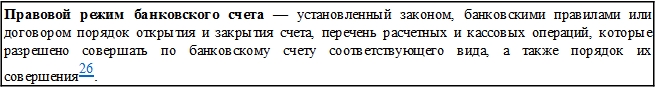

В теории банковского права используется еще один квалификационный критерий банковских счетов – правовой режим банковского счета, исходя из которого, выделяют две группы банковских счетов: банковские счета с общим правовым режимом и банковские счета со специальным правовым режимом. У каждой категории клиентов банков (физических лиц, юридических лиц и государства) могут быть счета как с общим, так и со специальным правовым режимом. Порядок открытия и закрытия банковских счетов с общим и со специальным правовым режимом определяется ст. 846, 847 и 859 ГК РФ и Инструкцией Банка России № 153-И.

Перечень банковских счетов, которые могут быть открыты на основании договора банковского счета, содержатся в банковских правилах (п. 2.1 Инструкции Банка России от 30.05.2014 № 153-И25). Так, на балансе банков (иных кредитных организаций) открываются следующие банковские счета: текущие счета, включая текущие валютные счета; расчетные счета, включая расчетные валютные счета; корреспондентские счета; корреспондентские субсчета; бюджетные счета; счета доверительного управления, когда доверительным управляющим является некредитная организация; специальные банковские счета; залоговые счета; номинальные банковские счета; счета эскроу; совместные счета; публичные депозитные счета, к числу которых относятся депозитные счета судов, подразделений службы судебных приставов, правоохранительных органов, нотариусов; банковские счета в драгоценных металлах.

Такие банковские счета, как номинальные счета, публичные депозитные счета и иные виды банковских счетов, в случаях, предусмотренных законом, могут быть счетами в драгоценных металлах.

Текущие счета открываются физическим лицам для совершения расчетных операций, не связанных с предпринимательской деятельностью или частной практикой. Такой счет, как правило, открывается физическим лицам для зачисления заработной платы. Физические лица могут иметь текущие счета с общим правовым режимом и несколько видов банковских счетов со специальным правовым режимом, например, текущие валютные счета, совместные счета, залоговые счета и т. п.

Банковские счета, открытые несовершеннолетним лицам, имею специальный правовой режим, и носят наименование – текущие счета несовершеннолетних.

Расчетные счета открываются юридическим лицам, не являющимся кредитными организациями, а также индивидуальным предпринимателям или физическим лицам, занимающимся частной практикой, для совершения расчетов, связанных с предпринимательской деятельностью или частной практикой. Расчетные счета открываются представительствам кредитных организаций, а также некоммерческим организациям для совершения расчетов, связанных с достижением целей, для которых некоммерческие организации созданы.

Указанные лица могут иметь расчетные счета с общим правовым режимом и несколько видов счетов со специальным правовым режимом: расчетные валютные счета, залоговые счета, специальные брокерские счета, счета эскроу, номинальные счета, специальные счета банковских платежных агентов, платежных агентов, счета должника, находящегося на различных стадиях банкротства, и т. п.

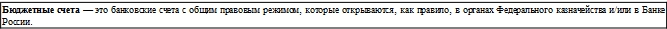

Бюджетные счета открываются в случаях, установленных законодательством Российской Федерации, участникам бюджетного процесса, а также лицам, не являющимся участниками бюджетного процесса26.

Правовой режим бюджетных счетов регулируется нормативными актами Правительства РФ, Федерального казначейства и действующим законодательством о безналичных расчетах с учетом особенностей, установленных бюджетным законодательством. Например, ст. 239 Бюджетного кодекса РФ устанавливает казначейский порядок исполнения исполнительных документов – специальные правила обращения взыскания на бюджетные средства, отличные от общего порядка списания средств без согласия владельца счета, установленного ст. 854 ГК РФ.

Бюджетные счета имеют правовые особенности, связанные, прежде всего, с тем, что действующее законодательство четко не определяет перечень операций по ним, как по счетам юридических лиц.

Федеральное казначейство осуществляет открытие и обслуживание бюджетных (лицевых) счетов в соответствии с Приказом Казначейства России от 17.10.2016 № 21н27.

Банк России обслуживает счета бюджетов (п. 2 ст. 155 БК РФ). В случае отсутствия учреждений Банка России на соответствующей территории или невозможности выполнения ими функций по обслуживанию счетов бюджета бюджетные счета на основе соответствующих соглашений открываются и обслуживаются в кредитных организациях (п. 2 ст. 156 БК РФ). Кроме того, кредитные организации могут привлекаться на основании агентского соглашения для осуществления операций по предоставлению и возврату бюджетных кредитов.

Федеральное казначейство открывает счета в кредитных организациях, клиринговых организациях и депозитариях для осуществления операций по управлению остатками средств на едином счете федерального бюджета, а также открывает в кредитных организациях и в учреждениях Банка России бюджетные счета, кассовое обслуживание исполнения которых осуществляется Федеральным казначейством, и иные счета для учета бюджетных средств (ст. 166.1 БК РФ).

Перечень операций по бюджетным счетам, открытым в банках, серьезно ограничен. Так, например, по счетам, предназначенным для кассового обслуживания бюджетополучателей, лицевые счета которым открыты в органах Федерального казначейства, финансовых органах субъектов Российской Федерации и муниципальных образований, банки только зачисляют наличные денежных средства на бюджетные счета и выдают их.

К кредитным организациям, в которых могут быть открыты бюджетные счета, предъявляются определенные требования, установленные Правительством РФ28. Так, кредитная организация должна: иметь универсальную лицензию Банка России на осуществление банковских операций; обладать собственными средствами (капиталом) в размере не менее 25 млрд рублей по имеющейся в Банке России отчетности; соответствовать одному из следующих требований: находиться под прямым или косвенным контролем Банка России либо иметь высокий кредитный рейтинг не ниже уровня, определенного Правительством РФ либо не иметь просроченной задолженности по банковским депозитам, ранее размещенным в ней за счет средств федерального бюджета; участвовать в системе обязательного страхования вкладов физических лиц в банках; отвечать иным требованиям, установленным законодательством.

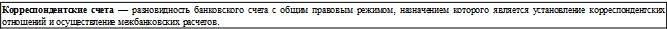

Корреспондентские счета открываются кредитным организациям. Банку России открываются корреспондентские счета в иностранных валютах.

Кредитные организации представляют собой особую категорию юридических лиц, которым вместо расчетных счетов открываются корреспондентские счета.

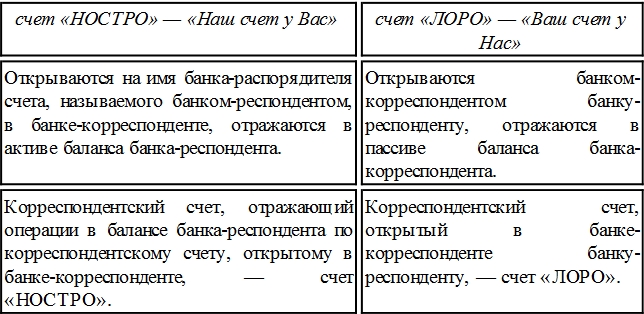

Основанием открытия корреспондентского счета является договор корреспондентского счета. Корреспондентские счета подразделяются на два вида:

Счета «ЛОРО» открываются банком-корреспондентом банку-респонденту, отражаются в пассиве баланса банка-корреспондента.

Корреспондентский счет, открытый в банке-корреспонденте банку-респонденту, – счет «ЛОРО».

Корреспондентские счета «НОСТРО» банка-респондента открытые в банке-корреспонденте являются счетами «ЛОРО» у банков-корреспондентов и наоборот корреспондентский счет «ЛОРО» в банке-корреспонденте является корреспондентским счетом «НОСТРО» в банке-респонденте.

Кредитные организации имеют право устанавливать корреспондентские отношения с другими кредитными организация внутри страны и за ее пределами с иностранными банками в порядке, определяемом Банком России29

Каждая кредитная организация имеет корреспондентский счет в расчетной сети Банка России, наличие которого является необходимым условием для осуществления банковской деятельности.

Наряду с корреспондентскими счетами кредитные организации вправе открывать специальные счета, к числу которых можно отнести корреспондентские субсчета филиалов кредитных организаций, перечень операций по которым может быть ограничен.

Корреспондентские субсчета открываются филиалам кредитных организаций. Эти счета открываются на основании договора корреспондентского субсчета как в ГТУ Банка России, так и в других кредитных организациях.

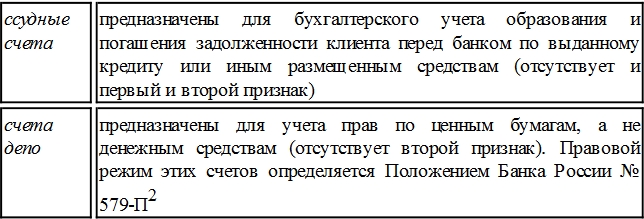

Правовой режим банковских счетов, подчиняющихся общему правовому режиму, определен законодательством. Так, перечень операций и порядок их совершения по счетам, подчиняющихся общему правовому режиму, определен в общем виде нормами гражданского законодательства, а именно: ст. 848, 849, 854, 855, 857, 858 ГК и нормами главы 46 ГК РФ, а также Положением Банка России от 19.06.2012 № 383-П30. Некоторые общие правила, касающихся перевода денежных средств, содержится также в Федеральном законе от 27.06.2011 № 161-ФЗ «О национальной платежной системе» (далее – Закон о национальной платежной системе).

Наличие общего правового режима у банковского счета означает, что банк обязан совершать по требованию клиента весь перечень операции, предусмотренный законодательством. Таким образом, к числу счетов с общим правовым режимом относятся: текущие счета физических лиц, расчетные счета юридических лиц, бюджетные счета государственных образований и корреспондентские счета кредитных организаций.

Специальный правовой режим банковских счетов устанавливается договором посредством сокращения или увеличения перечня банковских операций, определенного законодательством. Например, клиент в соответствии со ст. 854 ГК РФ может дать банку длительное распоряжение осуществлять некоторые индивидуально определенные платежи без его согласия в течение срока действия договора банковского счета и включить данные условия в договор банковского счета путем оформления дополнительного соглашения к данному договору. В этом случае банковский счет с общим правовым режимом превращается в банковский счет со специальным правовым режимом.

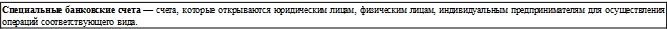

Установление законодательством специального правового режима банковских счетов осуществляется различными способами. Например, законом может быть императивно установлен перечень выполняемых по счету операций, который не может быть изменен соглашением сторон (например, для специальных счетов платежного агента), или может быть определен запрет на осуществление определенного рода операций, или установлен особый способ осуществления банковских операций, отличающийся от общего порядка их осуществления, и т. д. В большинстве случаев специальные правила для специальных банковских счетов устанавливаются законодательством только в отношении перечня выполняемых по банковскому счету операций.

Рассмотрим некоторые банковские счета, подчиненные специальному правовому режиму.

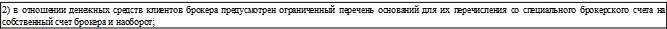

Специальные брокерские счета открываются некредитным организациям, они обладают специальным правовым режимом, который схож с правовым режимом номинального банковского счета, поэтому, по мнению Л. Г. Ефимовой31, специальный брокерский счет следует квалифицировать как специальную разновидность номинального счета.

На специальные брокерские счета зачисляются денежные средства клиентов, переданные ими брокеру для совершения сделок с ценными бумагами и с другими производными финансовыми инструментами, а также денежные средства, полученные брокером по сделкам с ценными бумагами и с другими производными финансовыми инструментами, которые совершены брокером на основании брокерских договоров с клиентами.

Так как денежные средства, находящиеся на специальном брокерском счете, являются имуществом клиента, а не брокера, на эти денежные средства не может быть обращено взыскание по обязательствам брокера. Брокер не вправе зачислять собственные денежные средства на специальный брокерский счет (счета), за исключением случаев их возврата клиенту и/или предоставления займа клиенту (п. 3 ст. 3 Закона о рынке ценных бумаг).

Если брокером выступает кредитная организация, средства клиентов отражаются на брокерском счете, открытом на собственном балансе банка (внутрибанковском счете), без заключения договора банковского счета с клиентом, поэтому данный брокерский счет не является банковским счетом.

Открытие специального брокерского счета для учета средств клиентов брокера регламентируется Федеральным законом от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» (далее – Закон о рынке ценных бумаг). Правила проведения операций по специальным брокерским счетам регулируются совокупностью нормативных актов: Законом о рынке ценных бумаг (ст. 3); Федеральным законом от 24.07.2002 № 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» (ст. 23), Федеральным законом от 20.08.2004 № 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» (ст. 22); Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (ст. 185.4), Федеральным законом от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» (ст. 14). Данные нормативные акты закрепляют основные принципы совершения операций по специальным брокерским счетам:

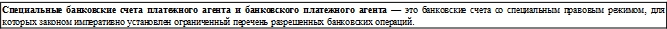

Специальные банковские счета платежного агента и банковского платежного агента открываются на основании Закона о национальной платежной системе (ч. 5 ст. 14) и Федерального закона от 03.06.2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (ст. 4) (далее – Закон о приеме платежей платежными агентами). Цель открытия этих счетов платежному агенту и банковскому платежному агенту – для зачисления платежей, полученных от физических лиц.

Перечень банковских операций для специального банковского счета платежного агента определен Законом о приеме платежей платежными агентами (ч. 16 ст. 4), согласно которому по специальному банковскому счету платежного агента могут осуществляться операции: по зачислению принятых от физических лиц наличных денежных средств; по зачисление денежных средств, списанных с другого специального банковского счета платежного агента; по списанию денежных средств на специальный банковский счет платежного агента или поставщика; по списанию денежных средств на банковские счета. Аналогичный перечень банковских операций установлен Законом о национальной платежной системе (ст. 14) для специального банковского счета банковского платежного агента.

Перечни разрешенных банковских операций для платежного агента и банковского платежного агента являются исчерпывающими. Так, например, названные законы прямо предусматривают, что осуществление других операций по специальным банковским счетам платежного агента и банковского платежного агента не допускается (ч. 17 ст. 4 Закона о приеме платежей платежными агентами и ч. 6 ст. 14 Закона о национальной платежной системе).

К числу банковских счетов со специальным правовым режимом относятся также залоговый счет, номинальный счет, счет эскроу, совместный счет, публичный депозитный счет и банковский счет в драгоценных металлах. Их правовые режимы будут рассмотрены отдельно.

§ 2.3. Понятие и правовая природа договора банковского счета

Поскольку при заключении договора банковского счета с клиентом речь идет как о расчетном, так и о кассовом обслуживании банком своего клиента, эти договоры в банковской практике часто называют договорами на расчетно-кассовое обслуживание.

Сторонами договора банковского счета являются банк (иная кредитная организация) и клиент.

Банк России и Внешэкономбанк формально не имеют статуса кредитной организации, поэтому нормы главы 45 о договоре банковского счета Гражданского кодекса РФ применяются к отношениям, возникшим из договора банковского счета с участием Банк России или Внешэкономбанка по аналогии закона32.

Договоры банковского счета могут заключать не только банками, но и другие кредитные организации. Например, небанковские кредитные организации, имеющие право осуществлять отдельные банковские операции, установленные законом и Банком России.

Из всех видов небанковских кредитных организаций право на открытие и ведение банковских счетов юридических лиц имеют: расчетные небанковские кредитные организации (РНКО); небанковская кредитная организация – центральный контрагент и платежные небанковские кредитные организации, имеющие право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций. Перечисленные небанковские кредитные организации не имеют право открывать и вести счета физических лиц, такое право принадлежит только банкам, у которых имеется специальная универсальная лицензия.

На открытие отдельных видов банковских счетов к банкам предъявляются дополнительные требования, установленные в законодательстве. Так, например, для того чтобы в банке открывать и вести бюджетные счета кредитные организации должны отвечать ряду дополнительных требований, установленных законодательством33. По мнению судебной практики34, бюджетный счет, открытый на основании договора бюджетного счета, заключенного с банком, который не отвечает требованиям законодательства, является недействительной сделкой (ст. 168 ГК РФ, п. 4 ст. 156 БК РФ).

Дополнительные требования предъявляются к банкам для открытия и ведения счета эскроу по договорам с физическими лицами – дольщиками в сфере строительства многоквартирных домом и иных объектов недвижимости. Дополнительные требования к банкам установлены Федеральным законом от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (ч. 3 ст. 15.5). Так, правом открывать и вести указанные счета эскроу имеют банки, размер собственных средств (капитала) которых превышает 25 млрд рублей.

Кроме того, дополнительные требования к финансовой устойчивости банка предъявляются для открытия и ведения специальных счетов для формирования фонда капитального ремонта жилья. В соответствии с требования Жилищного кодекса РФ (ст. 175–176) право на заключение договора специального счета имеют банки, обладающие собственными средствами (капиталом) свыше 20 млрд рублей.

Клиентом по договору банковского счета может быть праводееспособное лицо. Клиентами по договору банковского счета могут быть и лица, не достигшие возраста 18 лет, поскольку лица, не достигшие 14-летнего возраста, правоспособны, но не могут своими действиями заключать договоры банковского счета. Эти договоры в их интересах может заключить опекун либо иной законный представитель. Лица, в возрасте от 14 до 18 лет могут заключать договор банковского счета только при наличии предварительного согласия попечителя несовершеннолетнего либо иного законного представителя. Несовершеннолетние в возрасте от 14 до 18 лет вправе доказать банку, что они приобрели дееспособность в полном объеме, для этого им следует представить банку соответствующий документ: свидетельство о браке, решение органа опеки и попечительства или решение суда об объявлении несовершеннолетнего полностью дееспособным (эмансипация).

Договор банковского счета, заключенный с физическим лицом для потребительских целей является банковским счетом со специальным правовым режимом, отношения сторон по таким договорам регулируется гл. 45 ГК РФ и Законом РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» (далее – Закон о защите потребителей) независимо от того является ли физическое лицо предпринимателем или просто потребителем.

По мнению Верховного суда РФ35, если отношения сторон направлены на потребительские цели Закон о защите прав потребителей подлежит применению к договорам об оказании финансовых услуг, включая предоставление кредитов (займов), открытие и ведение текущих и иных банковских счетов, привлечение банковских вкладов (депозитов), обслуживание банковских карт, ломбардные операции и т. п.

Если договор банковского счета заключен с предпринимателем для расчетов, связанных с предпринимательской деятельностью, то открытый на его основании банковский счет имеет общий правовой режим. При отсутствии специальных норм, регулирующих отношения по счетам предпринимателей, к таким счетам применяются нормы, регулирующие отношения с юридическими лицами (ст. 23 ГК РФ).

Форма договора банковского счета. Законом не установлены специальные требования к форме договора банковского счета. На практике договор банковского счета оформляется, как правило, двумя способами: путем составления и подписания договора в виде единого документа и без такого документа.

Отсутствие договора банковского счета в виде единого документа, подписанного сторонами, не означает отсутствия договорных отношений. Подача клиентом заявления об открытии счета является офертой (предложением заключить договор), а разрешительная надпись руководителя банка – акцептом (согласием заключить договор). Такое распоряжение может быть дано как в виде отдельного документа, так и на заявлении клиента об открытии счета.

Договор банковского счета – консенсуальная сделка, права и обязанности сторон по которой возникают с момента заключения договора, а не с момента поступления денежных средств на открытый банковский счет. На момент открытия банковского счета допускается наличие на нем нулевого остатка.

Договор банковского счета – двусторонне обязывающая сделка, по которой у каждой стороны правоотношения возникают права и обязанности. Выполнение своей обязанности одной стороной влечет выполнение встречных обязанностей другой стороной. По этой причине договор банковского счета – каузальная сделка.

Договор банковского счета заключается для совершения расчетных и кассовых операций по поручению и с согласия клиента.

Цель договора банковского счета – осуществление расчетных и кассовых операций по поручению клиента, предусмотренных законом, банковскими правилами и договором.

Совершение действий по осуществлению расчетных и кассовых операций по поручению клиента ввиду их многообразия невозможно описать полностью при заключении договора банковского счета, поэтому конструкция договора банковского счета предполагает совершение неограниченного и неопределенного количества расчетных и кассовых операций по договору банковского счета. Следовательно, договор банковского счета – длящаяся сделка.

Объект договора банковского счета – действия банка, на которые вправе претендовать клиент, – осуществление расчетных операций, кассовых операций, ведение счета и выплата процентов на остаток средств на счете.

Вопрос о возмездности договора банковского счета является предметом научных дискуссий. Одни авторы полагают, что возмездность договора банковского счета выражена в том, что в соответствии со ст. 851 ГК РФ клиент оплачивает услуги банка по совершению операций с денежными средствами, находящимися на счете, а банк уплачивает клиенту проценты за пользование остатком средств на его счете (ст. 852 ГК РФ). Особенность указанных норм ГК РФ, – считают они, – заключается в том, что законодатель допускает возможность по взаимному соглашению сторон определять их отношения как взаимно, так и односторонне безвозмездными36. По мнению Л. Г. Ефимовой, договор банковского счета – это разновидность рамочного договора.

Вывод о том, что по своей правовой природе договор банковского счета имеет рамочный характер, касается различных видов отношений, которые могут возникнуть в будущем, в частности отношений по: 1) совершению в будущем расчетных операций; 2) получение процентов на остаток по счету; 3) получение клиентом кредита в форме овердрафта; 4) выплате клиентом вознаграждения банку за открытие и ведение счета.

В содержании договора банковского счета при его заключении в обязательном порядке содержаться некоторые общие условия о будущих расчетных сделках, условия о выплате процентов на остаток на счете, о предоставлении овердрафта, условия о выплате вознаграждения за открытие и ведение счета. Так, по своей правовой природе плата за расчетно-кассовое обслуживание – это условие будущих расчетных операций, а проценты на остаток на счете – вознаграждение за вклад до востребования, помещенный клиентом на свой банковский счет. Следовательно, все условия о выплате или получения вознаграждения не являются условиями самого договора банковского счета – это условие будущих расчетных сделок, в которых возникнет необходимость клиента, а также условия о будущих обстоятельствах, свидетельствующих о наличии средств на счете. По указанной причине договор банковского счета – безвозмездная сделка37.

Вопрос о том, относится ли договор банковского счета к публичным договорам, также является предметом научных дискуссий. В соответствии с гражданским законодательством (ст. 846 ГК РФ) банк обязан заключить договор банковского счета с клиентом, обратившимся с предложением открыть счет на объявленных банком для открытия счетов данного вида условиях, соответствующих банковским правилам и требованиям закона. У банка отсутствует право отказать клиенту в открытии счета и в совершении законных операций по нему, за исключением случаев, когда такой отказ вызван отсутствием у банка возможности принять на банковское обслуживание либо допускается законом или иными правовыми актами. Положения именно этой нормы послужили поводом для возникновения различных точек зрения на публичность договора банковского счета.

Одни авторы считают договор банковского счета публичным38. Другие не относят его к таковым39. В научной литературе имеются и иные точки зрения, например, позиции, определяющие проблему публичности договора банковского счета исходя из его субъектного состава.

Гражданское законодательство (ст. 426) содержит два признака публичного договора: 1) лицо, осуществляющее предпринимательскую деятельность, обязано заключить публичный договор по требованию каждого, кто к нему обратится при наличии у нее соответствующих возможностей; 2) цена товаров, работ и услуг, иные условия публичного договора должны быть одинаковыми для потребителей соответствующей категории, за исключением случаев, когда законом и иными правовыми актами допускается предоставление льгот для отдельных категорий потребителей.

В правовом режиме договора банковского счета (п. 2 ст. 846 ГК РФ) присутствует только первый признак публичного договора и отсутствует второй. Следовательно, позиция авторов признающих, что договор банковского счета не относится к публичным договорам, наиболее правильна.

По сложившейся банковской практике банки (иные кредитные организации) самостоятельно разрабатывают типовую форму договора банковского счета и тарифы за банковское обслуживание. Привлеченные на банковское обслуживание клиенты вправе только присоединиться к документу, разработанному банком, поэтому у клиентов отсутствует реальная возможность внести в разработанный банком формуляр какие-либо свои изменения. В связи с этим договор банковского счета – договор присоединения.